填息 01. 什麼是填息意思?

在股票市場中,「填息」是一項備受關注的指標性現象,常被投資人視為企業基本面穩健與市場信心回升的象徵。所謂填息,係指公司股票在除息後,股價能夠回升至除息前的水準,甚至進一步創下新高,顯示市場資金願意重新進場承接,彌補因股利發放所造成的價格下調。

當企業宣布配發現金股利,便會同步公告除息基準日。在除息當天,股票的參考價格將自動調整,扣除每股所發放的現金股利,藉此反映公司資產規模因盈餘分配而減少的實質變化。舉例而言,若某公司除息前一日的股價為新台幣96元,並發放每股2元現金股利,則除息日的參考價格將調整為94元。若隨後股價逐步回升,最終再度達到甚至超越96元,則可視為「填息完成」。

填息進程的快慢與是否成功,往往與多重因素環環相扣,包括市場對該公司未來營運展望的預期、所處產業的景氣循環,以及整體大盤的表現氛圍。若投資人普遍看好企業長期發展,將更傾向於在除息後逢低承接,進而推升股價加速填息。相對地,若市場氛圍保守或對公司基本面存疑,股價可能長時間停留在低檔,形成「未填息」的局面。

對長期投資者而言,是否參與除息及其後的填息表現,將直接影響總體報酬率,特別是在高股息策略盛行的當下,更是衡量投資價值的重要依據。填息不僅反映企業的財務健康與市場信賴度,也成為投資策略規劃中不可忽視的關鍵因素。

填息 02. 填息天數的意義是什麼 ?

填息天數,乍看之下僅是股價回升所需的時間指標,實則蘊含著豐富的市場資訊與資金動向。當一檔股票能在除息後迅速回升至除息前的價位,不僅顯示投資人對其體質與獲利前景具備高度信心,更反映市場資金的積極進場與偏好程度。反之,若股價長期無法填息,甚至持續走低,則可能透露公司基本面受質疑,或所處產業面臨不確定性與挑戰。

從投資策略的角度切入,填息速度可謂價值型投資與短線操作的分界線。對於短線交易者而言,快速完成填息象徵資金回收效率高,可望在短期間內實現利潤,並透過波段操作爭取額外報酬。而對長期持有者來說,企業能否穩健填息,則是評估其經營穩定性與現金流健全與否的重要依據,亦是判斷是否值得長期納入投資組合的關鍵。

值得一提的是,市場對填息天數的詮釋,常具有高度的相對性與指標意義。高殖利率固然具吸引力,然若股價遲遲無法回補除息缺口,反映的可能是背後潛藏的風險;相對地,若一檔股票填息迅速,且後續走勢穩健,往往意味著基本面具備強勁支撐。投資人若能善用填息天數作為觀察指標,實則等同掌握市場對該股票價值的「集體評價」。

填息天數不僅是反映股價修復速度的表面數據,更是一項隱含市場情緒、產業趨勢與資金布局的關鍵訊號。在投資決策過程中,這個「時間密碼」值得每位投資人細細解讀,作為捕捉投資機會與避險風險的重要參考依據。

填息 03. 沒填息會發生什麼事?

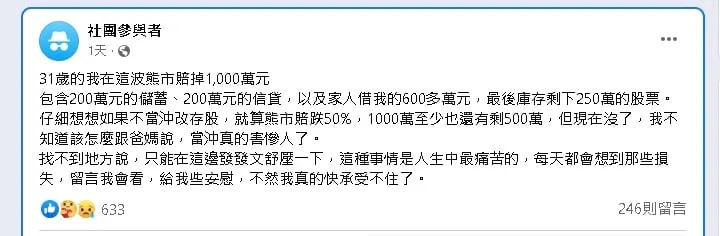

當股票在除息後長時間無法回升至除息前的價位,即便投資人表面上領取了現金股利,實際上卻可能面對資本損失的風險。換言之,股價若未能填息,帳面虧損即未獲彌補,投資人所獲得的總報酬不增反減,甚至可能出現負報酬的情況。對於重視資產配置效率與整體報酬率的理性投資人而言,這樣的情形顯然並不理想。

從市場機制的角度觀察,無法順利填息的情況,往往透露出市場對該公司營運前景或整體產業環境的疑慮。這可能源於企業本身經營績效不穩、成長動能趨緩,或配息政策缺乏持續性與前瞻性,進而削弱市場信心,使資金遲遲無法回流,導致股價低迷、填息無望。

對長期投資人而言,持有這類遲遲未能填息的股票,實則將資金鎖定於報酬效率低落的資產,錯失其他具備增值潛力的投資機會。更甚者,在通貨膨脹的環境下,實質報酬恐遭進一步侵蝕。而對於偏好靈活操作的投資者來說,缺乏價格波動與成交動能的股票,無疑也降低了其進行波段操作與資金調度的空間。

因此,具備長遠眼光的投資人,在評估一檔高股息標的時,不能僅止於表面殖利率的吸引,更應進一步檢視其填息能力與企業整體財務結構。真正值得長期持有的標的,是能兼顧「領得到息、守得住價」的穩健公司;唯有如此,才能實現資本增值與現金收益的雙重目標,達成真正意義上的總報酬最大化。

👉如何抓住起漲點 ? 免費索取 >> 高倍速獲利買點電子書

填息 04. 什麼是填息失敗?

所謂「填息失敗」,是指公司股票在除息後,未能於合理期間內回升至除息前的價格水準。此一現象意味著,雖然投資人名義上領取了現金股利,手中持股的市值卻出現明顯下跌,導致整體報酬不增反減,甚至可能轉為虧損。市場上常用「股價跌掉了配息」來形容這種狀況,實質上反映的即是資本損失。

舉例而言,若某公司在除息前的股價為每股新台幣100元,並配發2元現金股利,除息日的參考價將調整為98元。若隨後數週甚至數月內,股價始終停留在95元、96元上下,遲遲未能回升至100元以上,即可視為填息失敗。從投資人的角度來看,雖獲得了2元股利收入,但卻面臨4至5元的資本減損,總報酬呈現負值。

填息失敗的成因通常不單一,可能是市場對公司未來營運展望缺乏信心,亦可能反映整體產業景氣下行。此外,若企業財務體質薄弱,或缺乏持續成長動能,亦可能導致市場不願買單,股價難以回升。更值得警惕的是,有些公司為吸引投資人短期進場,勉強配發高股利,實際上卻缺乏相應的獲利基礎,長期而言反而削弱股東價值。

對投資人而言,填息失敗是一項不容忽視的警訊。這提醒我們,選股時不可過度依賴表面上的高殖利率,而應深入檢視企業基本面、財務穩健程度與長期成長潛力。唯有當股利發放能建立在穩固獲利與市場信任之上,投資人才能真正實現「領得到息,也守得住價」的投資目標。

填息 05. 填息優缺點有哪些

填息現象,簡而言之,是股票在除息後能順利回升至除息前價格的情況。若能成功填息,投資人便可同時享有現金股利與資本利得,雙重收益不僅提升整體報酬,也往往反映市場對該公司營運狀況與未來發展的信心。對於追求長期穩健報酬的投資人而言,具備良好填息能力的企業,常被視為具有投資價值的標的。

然而,填息並非必然,也非無風險可言。部分公司在除息後,股價可能未能回升,甚至持續走低,導致投資人雖獲得了股利,卻面臨資本損失。此類情形常見於財務體質不穩、營運前景不明朗的企業,其股利發放可能僅為短期吸引資金之策略,缺乏長期可持續性,自然無法支撐股價回升。

此外,市場亦存在所謂「假填息」現象,意即股價在短期內雖完成回補,但隨即再度下跌,造成投資人誤判趨勢而承受損失。這反映出在評估填息表現時,不能僅觀察股價變化,更需結合對公司基本面與市場環境的綜合分析。

綜合而言,填息現象可作為市場信心與公司價值的參考指標,但絕非投資決策的唯一依據。精明的投資人應超越殖利率表面,深入評估企業的財務結構、配息政策的穩定性以及長期成長潛力,才能真正實現「領息不賠價」的穩健投資目標。

| 項目 | 優點 | 缺點 |

|---|---|---|

| 投資報酬 | 可同時獲得現金股利與資本利得,提高整體報酬率 | 若填息失敗,可能出現帳面虧損,總報酬為負 |

| 市場信心 | 成功填息代表市場對公司基本面有信心 | 無法填息可能反映市場對公司前景存疑 |

| 投資策略 | 適合長期投資者穩定收益,亦可供短線操作賺取價差 | 若公司為短期吸引資金而配息,恐影響長期獲利能力 |

| 資金效率 | 成功填息可提升資金周轉效率與投資價值 | 資金可能套牢於低效資產,錯失其他投資機會 |

| 風險評估 | 可作為觀察公司體質與股價韌性的參考指標 | 出現「假填息」時,股價短暫回升後再度下跌,造成誤判 |

填息 06. WINSMART有哪些功能?

在實務交易中,許多投資人常面臨以下兩難:加碼時擔憂風險過大,不加碼又錯失擴大利潤的機會;設停損時怕砍單太早,延後又導致虧損擴大。這些問題的根本原因,多數來自於「資金管理缺乏標準化」,仍倚賴主觀經驗與情緒判斷進行下單,最終導致交易績效波動劇烈、難以持續。

WINSMART 正是為了解決這一核心痛點而誕生的專業工具。其核心價值在於資金控管的制度化與量化。透過 WINSMART,使用者可明確設定每一筆交易的風險比重、停損範圍與加碼條件,並由系統自動化執行,不受個人情緒與市場雜訊影響。

系統一旦接收到符合條件的指令,將即刻動作、毫不遲疑,無須擔心因猶豫或過度解讀市場訊息而錯失最佳時機。這樣的執行力,正是機械化交易與制度化控風的優勢所在,也是穩定獲利策略得以落實的關鍵。

在波動劇烈的市場環境中,與其憑感覺博弈,不如用數據與紀律作戰。WINSMART 提供的不僅是一套操作工具,更是一個協助交易者建立「量化決策」與「風險管理架構」的專業平台。若您追求長期穩健的投資績效,WINSMART 將是不可或缺的重要配備。

👉立即報名 >> WINSMART線上分享會

填息 07. 填息常見問題

Q1:填息天數的意義是什麼 ?

A1:填息天數,乍看之下僅是股價回升所需的時間指標,實則蘊含著豐富的市場資訊與資金動向。當一檔股票能在除息後迅速回升至除息前的價位,不僅顯示投資人對其體質與獲利前景具備高度信心,更反映市場資金的積極進場與偏好程度。反之,若股價長期無法填息,甚至持續走低,則可能透露公司基本面受質疑,或所處產業面臨不確定性與挑戰。

Q2:WINSMART可以搭配哪幾家券商呢?

A2:WINSMART除了期貨、還可以交易股票、選擇權、股票期貨及海外期貨等商品,目前有搭配群益期貨、元大期貨、凱基期貨、華南期貨、統一期貨、康和期貨等券商下單。