今天要跟大家介紹的是選擇權保證金的計算,我會分成幾個重點說明。包括誰需要支付保證金?做單邊的選擇權賣方及做價差的選擇權賣方,保證金如何計算?做雙SELL的選擇權賣方保證金如何計算?相信這是很多交易選擇權的投資人會想知道的,就讓我為您解答選擇權保證金計算方式。

1. 選擇權保證金誰支付?

選擇權賣方跟期貨一樣,是需要支付保證金的。選擇權保證金大概是一萬多到三萬不等,要看當時行情的大小,保證金金額是浮動的。

選擇權買方則不同,只需要支付權利金。權利金大概會從數百元到數萬元都有可能,需視買的價格高低來決定。

這就是選擇權賣方及選擇權買方分別所需支付的金額。

options

2. 為什麼選擇權賣方需要付保證金?

因為要保證賠得起!選擇權賣方跟選擇權買方兩個是對做的,選擇權買方賺多少,選擇權賣方就要賠多少。所以選擇權賣方所支付的保證金,會根據選擇權買方的權利金大小來決定。

我們在之前選擇權賣方的單元也有提到:做選擇權賣方的人,必須要保證賠得起,所以要先支付一筆押金。如果做選擇權買方賺一萬的話,選擇權賣方的保證金至少要有一萬;如果選擇權買方賺兩萬的話,選擇權賣方的保證金至少要再增加成兩萬。確保行情在跑動時,選擇權賣方可以賠得起帳上虧損的資金。

👉如何抓住起漲點 ? 免費索取 >> 高倍速獲利買點電子書

options

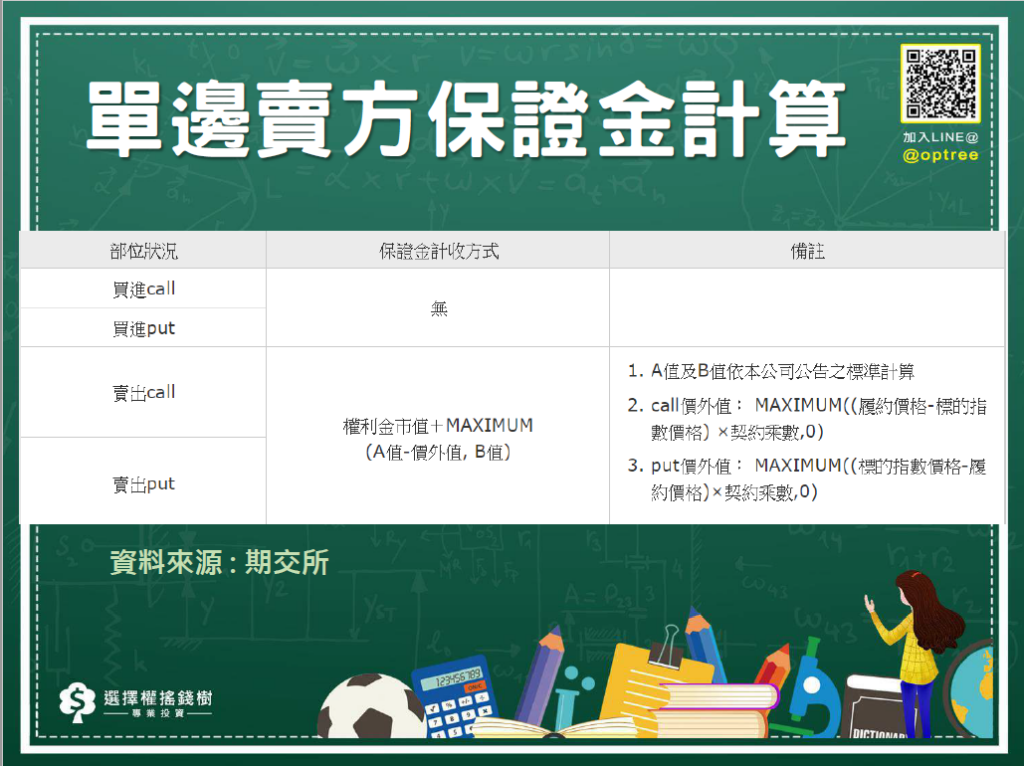

3. 選擇權單邊賣方的保證金計算

例如看多的賣出賣權SELL PUT及看空的賣出買權SELL CALL,都是屬於單一部位的選擇權賣方。圖中的資訊來自期交所,可以看到選擇權賣方需要支付保證金,選擇權買方則不需要。SELL CALL跟SELL PUT的選擇權保證金計算公式是以選擇權權利金的市價,再加上A值跟B值這兩個值當中較大的值。所以影響選擇權保證金大小的因素是選擇權權利金的市值,當下的價格越貴,選擇權保證金就越貴。

這是券商的選擇權看盤系統,右邊有一個賣權的權利金。例如看價值13100元這格,它的左邊就是保證金,價格54100元。選擇權保證金的大小跟選擇權權利金的大小有關之外,還會跟履約價的位置、大盤指數的位置、A值B值再做公式計算。如果選擇權權利金數字越大,選擇權保證金就越大。

再看選擇權T字報價表,其中一欄的成交價就是指選擇權權利金。例如買價143點,它的價格是多少錢呢?選擇權一點是50元,所以143*50=7150元,就是選擇權權利金的價格。

再舉例SELL PUT 9700,現在權利金是64點。如果這個價格從64點漲到100點,選擇權權利金就增加了。選擇權權利金增加的話,賣方就虧錢了。選擇權賣方是要吃龜苓膏歸零,權利金收斂是賺錢的,增加就是虧錢的。如果真的從64漲到100的話,會賠中間價差36點,乘上50元就是虧損金額。

要保證賠得起的話,帳上虧多少就需要支付多少保證金。選擇權保證金是跟著選擇權權利金大小做變動,公式其中之一的參數就是選擇權權利金大小。如果都不停損讓行情一直跑,選擇權權利金就會越來越大。當權利金價格越貴,選擇權保證金就需要增加,所以選擇權保證金是浮動的。

options

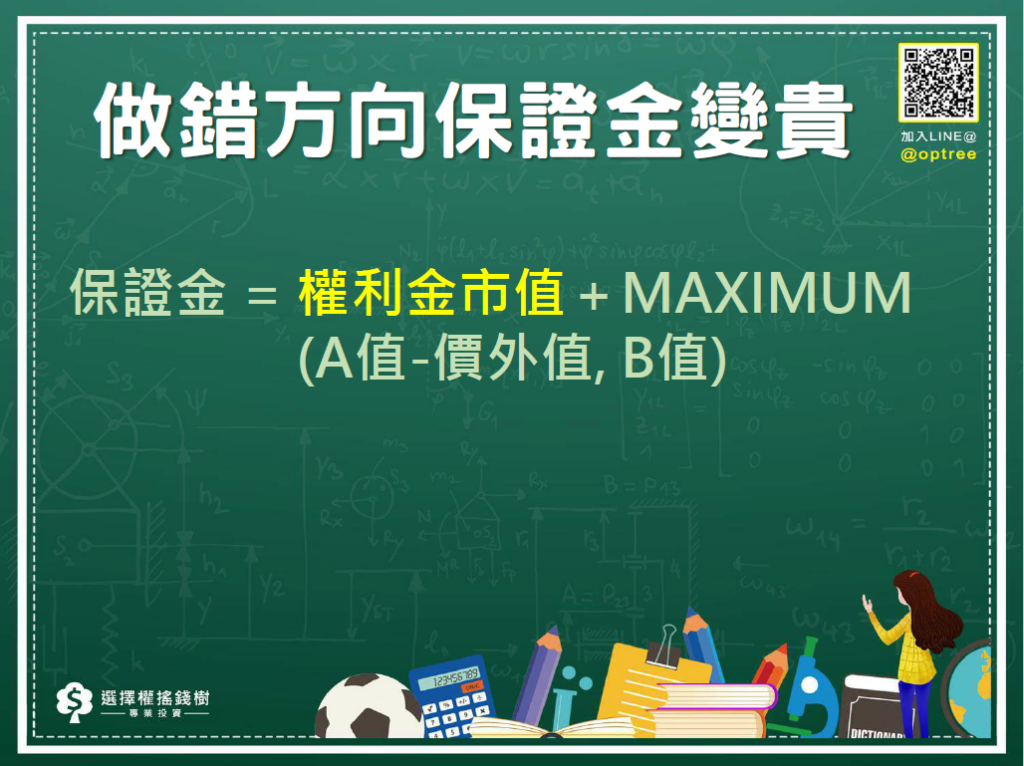

4. 做錯方向時,選擇權保證金增加

首先要知道:選擇權保證金是浮動的,看錯方向的話就會變貴。計算選擇權保證金當中,其一的參數是選擇權權利金市值。然後再看A值、B值,兩者取大者後相加。所以選擇權權利金越貴,保證金越高。相反的,如果選擇權權利金變小,方向看對,在已經獲利的情況下,保證金就會變少。如果是剛開始交易選擇權賣方的投資人,請留意:交易選擇權保證金是浮動的,不要以為選擇權保證金跟期貨保證金一樣是固定的,它是跟著帳上損益來決定的。

計算選擇權保證金的公式中,A值跟B值是什麼呢?以期交所公布,A值B值目前是3萬跟1萬5,會隨行情波動做調整。例如最近(2020年4月)波動就比較大,行情從11490跌到8500,跌了2900點。其實也不需要自己計算,因為券商系統都一定會提供選擇權保證金的價格。

以兆豐期貨來說,就有提供選擇權保證金的試算。假設是SELL CALL的履約價10300、成交價58、大盤10137,把這些查到的數字輸入就能計算出保證金需要43950元。

因為波動比較大,所以選擇權賣方保證金也比較貴。但行情波動大賺賠也大,所以用越多錢交易一口是越安全的。選擇權保證金越貴越可以避免讓人買太多,如果保證金太便宜的話,假設原本10萬一口,卻變成只用兩萬或四萬就能買一口的話。當行情波動大時,因為持有口數變多,風險就會變很大。所以波動大時,選擇權保證金變貴是有必要的,這是保護投資人。

週選擇權賣方其實滿類似高利貸,就像拿43950元的本金,然後一週可以賺2900元的利息。因為週選擇權是以週結算,所以一週利息可賺到2900元,這樣應該算是不錯的獲利!這是選擇權賣方單邊保證金的計算方式,都可以自行試算看看。

options

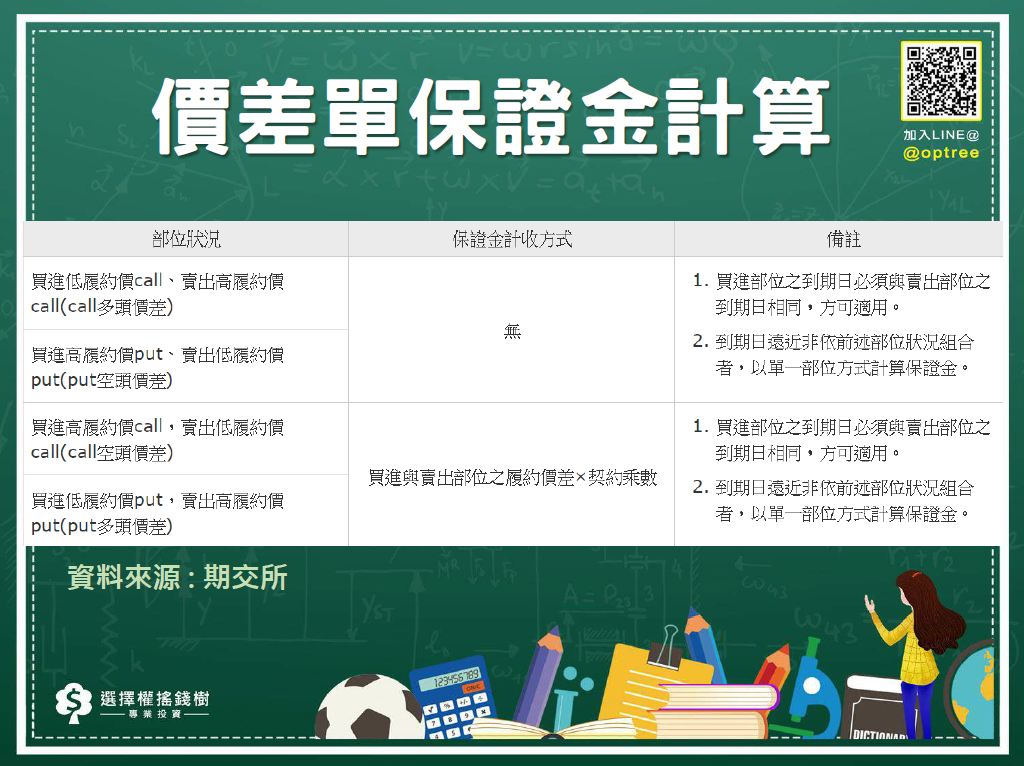

5. 選擇權價差單,保證金怎麼計算?

一樣看期交所的公式,這邊列出4種選擇權部位價差。有兩種CALL跟PUT的價差,不需要支付保證金,另外兩種則是需要的。有什麼差別呢?就像選擇權賣方需要支付保證金,選擇權買方不需要。所以價差單也分成賣方跟買方。我們舉例說明會比較清楚。

一樣用選擇權T字報價表來看,假設做9900跟9800這兩個履約價。一個部位是SELL PUT 9900,一個部位是BUY PUT 9800。9900的價格是112,9800價格是86。兩個價格組合後,SELL PUT是做賣方,BUY PUT是做買方。而另一組設定相反,BUY PUT 9900,SELL PUT 9800。兩組是完全相反的價差單,一個是選擇權賣方策略,一個是選擇權買方策略。

擇權賣方策略是收權利金進來,要支付保證金。所以SELL PUT 9900這組是收112點進來,支付權利金86點。一收一付後就是112-86=26點,最後是收26點權利金,所以這個組合單叫做選擇權賣方價差策略。要記住,只要是收權利金進來的就是選擇權賣方。不管是單一部位還是價差單,不管有幾個部位。因為選擇權策略有無限種,可能會由好幾個部位組起來,變成一個組合單。

相反的,選擇權買方是付出權利金。第二組BUY PUT 9900就是付權利金112點,而SELL PUT 9800是收權利金86點進來, 一收一付後就是112-86= 26點,最後是付權利金26點,所以這組價差單叫做選擇權買方價差策略。買方付出權利金,所以不需要再支付保證金。只要最後算出來是要付權利金的,就定義在買方。看懂這個部份之後,其實就不用背那些買低賣高的名詞,用理解的方式就可以了。

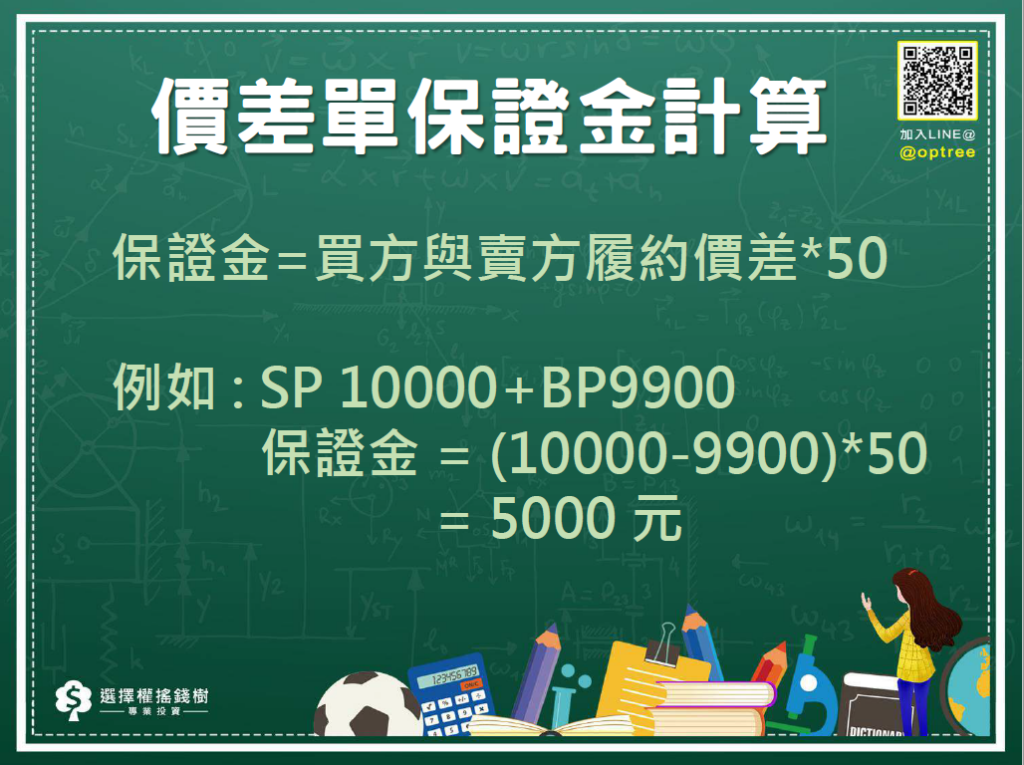

價差單保證金的公式是根據選擇權履約價的價差*50元。假設是10000配9900的話,差100點。100*50=5000元,那選擇權保證金需要5000元。週選擇權價差單是差50點,月選擇權價差單是差100點。如果是差50點,那麼保證金只需要2500元。

在選擇權T字報價表中有非常多履約價,可以任選一個當賣方一個當買方,兩個價格組合成一個選擇權價差單。例如10000跟9950,那保證金就是2500元。

所以看履約價差多少就是保證金,保證金是固定的。只要變成選擇權組合單,選擇權保證金就固定了。因為風險是有限的,選擇權組合單中只要有含一個賣方跟一個買方,交易風險就是有限的。

有蠻多券商會在投資人剛開始交易選擇權時,會推薦交易選擇權賣方價差單。因為風險有限,而且便宜。投資人可以買比較多的部位,但千萬不能因為風險有限就一直買。因為風險有限也有可能賠光所有的錢,它只是不會倒扣而已,所以不可以因為風險有限就買到滿。

options

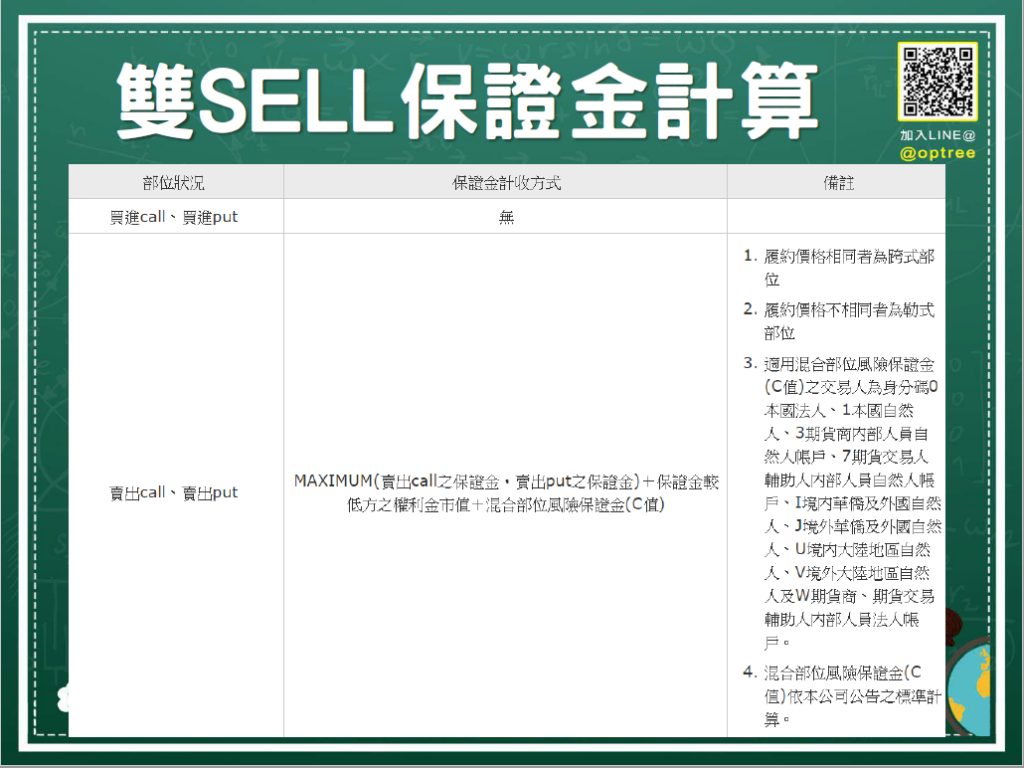

6. 選擇權雙SELL保證金的計算

選擇權雙SELL保證金的公式,是用賣方SELL CALL的保證金或是SELL PUT 的保證金,先取這兩者中比較大的值。再加上保證金較低的賣方,它的權利金市值。再加上C值,可能幾千元而已。

做雙SELL部位的投資人,賣方保證金可以減免。而減免前提是,要把它變成選擇權組合單。

如果是單獨購買,例如單獨購買一個SELL CALL 10200,再買一個SELL PUT 9800

這兩個是獨立部位。假設前面先付了一筆42000元的保證金,後面又付了38000,兩個加起來等於保證金要付8萬。選擇權組合單就不同了,因為買的部位可能很多,所以要指定誰跟誰配對成一組。配對之後,原本8萬元的保證金就馬上可以減免了。減免的方式就是這兩個筆保證金取較大的,就是42000元。再加上SELL PUT 9800的權利金4000元,還有C值 3000元。原本需要8萬的保證金,經過減免計算,變成只需要49000元。而且選擇權保證金減免的話,投資報酬率有可能會提升。因為用比較少的錢去做選擇權交易,兩邊都有收錢進來,所以投資報酬率就提升了。不過選擇權保證金減免一樣要留意槓桿,不管是價差單還是雙SELL部位都要非常注重。其實我們今天有提到了:單邊部位的選擇權賣方、價差部位的選擇權賣方,SELL CALL、SELL PUT的選擇權賣方組合在一起。如果不知道什麼是SELL CALL、SELL PUT,請看我們選擇權賣方的基礎教學這堂課。

重點整理:

第一個:選擇權賣方一定要非常重視停損,因為需要支付選擇權保證金,不管是做單一部位還是做價差單,通通都一樣。收權利金進來的都要支付保證金,有押金才能做選擇權交易。特別是單邊部位的人,一定要嚴格執行停損。因為帳上的選擇權權利金越大,虧損就越大。切記不要讓虧損無限制的虧下去,一定要嚴格執行部位停損。

第二個:做選擇權價差單,雖然損失有限。就算只會賠幾千元,但長期虧損也會虧光所有資金,所以做選擇權交易,資金管理一樣非常重要。

關於做選擇權賣方的保證金重點,一個是用多少錢買多少部位,這是非常重要的槓桿風險管理。另一個重點就是停損,這兩個是交易選擇權賣方的天條。所以一定要控管好自己的風險資金管理。上面兩點是做選擇權賣方的重點,也是選擇權保證金設計的由來。

透過這一期單元,是否有幫助你對選擇權有更深的認識了呢?如果你想進一步了解選擇權要如何交易,可以加入選擇權獲利密技懶人包線上課程,帶你快速進入選擇權世界,一次學會更多選擇權交易的技巧 !

👉了解更多 >> 選擇權獲利密技懶人包